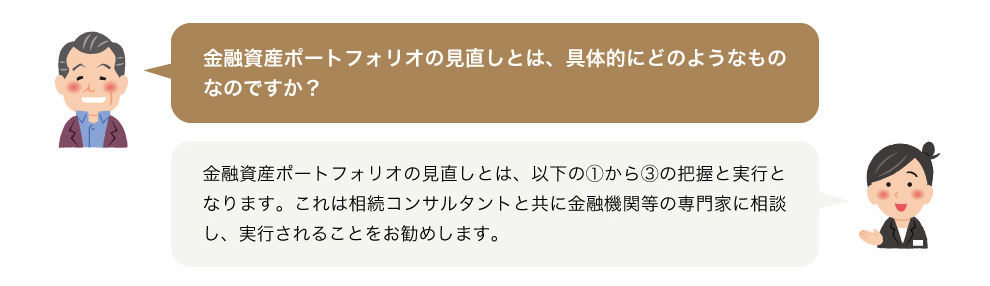

金融資産ポートフォリオの見直し(概要)

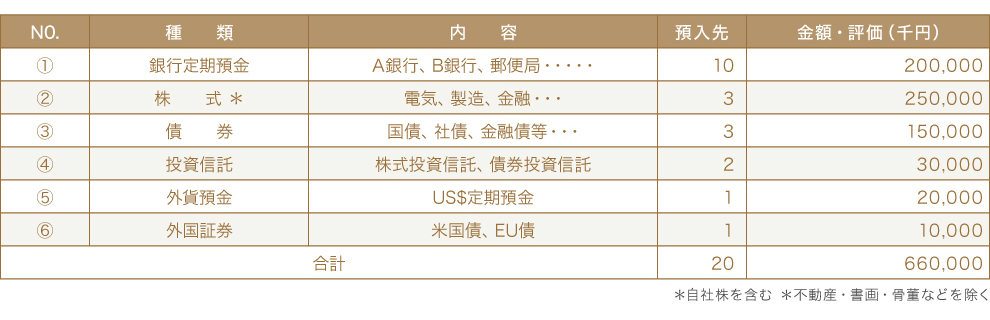

1 まず、現在の金融資産構成を確認することです。 (例)A氏(相続対策検討者)の金融資産目録ⅱ

上記からわかることは、多くの資産家がそうであるように、金融資産構成は、銀行預金と 国内株式・債券の比重が大きいことです(全体の約70%)。 現在のような超低金利時代には、この金融資産構成は必ずしも最適な状態とは言えません。

2 金融資産ポートフォリオを見直すため、銀行の金融コンサルタントに、ポートフォリオの見直しを相談することです。 金融コンサルタントの選定をするには、大手銀行(現在の取引銀行に関わらず)の、プライベートバンキング部門(PB部門)に問い合わせることをお勧めします。 大手証券会社でもよいのですが、金融商品が「証券」に偏る傾向が高いため、中立的コンサルティングを受けたい場合には、 まずは銀行のPB部門にご相談される方が良いと思います。

上記の数値の変化からわかるように、ポートフォリオの見直しにより、金融資産の整理(名寄せ)が進んだことと、外貨金融資産の増加により、利子・配当が増加したことが確認できます。 一方で、外貨預金等の外国金融資産に比率が高まったことから、為替変動リスク等を受ける可能性が高くなったことがデメリットとなっています。実際の見直しには、金融コンサルタントだけでなく、税理士等の専門家に相続対策上のアドバイスを受けることが大切です。

金融資産ポートフォリオの見直しのテクニック

〇資産家の方の金融資産預入先は、長期にわたっての取引関係や、融資に伴う銀行口座開設などで、相当数に上っているケースがほとんどです。 そして、その多くの口座は、何もしないままになっているのが現状です。 しかし、ある時点で、それらを整理しておかないと、いくら資産目録を作っておいたからと言って、相続される側(相続人)にとっては、相続による解約や整理など、 かなりの負担になることが多くみられます。出来れば、多すぎる口座を、ひとケタにまとめておくと、相続の実務がスムーズに運ぶこととなると思います。 但し、ペイオフによる金融機関破たんリスク回避をされる場合、1000万円までの預金で複数の銀行に預けられることも選択肢の一つとなります。

〇この見直しに関しては、ご自身だけで考えるのではなく、出来れば銀行と証券会社の双方からアドバイスを受けるとよいと思います。 銀行に関しては、PB(プライベートバンキング)部門が本店や大きな支店に設けられています。ご自身の財産目録を簡潔に作られて、内密に相談し、 どのようなポートフォリオが最適なのかご検討下さい。その時、銀行や証券会社の窓口で聞かれることは、ご自身がリスクをできるだけ負いたくないか、 または、少しリスクがあっても、高利回りでの運用がしたいかという点です。 現在、日本は超低金利で、全くリスクを負わないという運用の場合、かなり低利率の運用しかできません。 しかし、長期的に見て、利回りが高い運用より、低くてもよいから安定(安心)して運用したいとお考えの方は、その方法でも全く問題がないと思います。 但し、国際為替相場は、今後円安になることも考えられますので、先進国通貨での定期預金は、運用対象としてご検討される価値は高いと思います。 言わば、若干のリスクで抑えた資産運用も視野に入れて検討されることも一策ではないかと思います。

〇ここで、金融機関の整理・見直し後に外国預金の口座が1行ではなく、2行になっていることに注目してください。 外貨預金をする場合、国内の銀行と異なる点は、金利がかなり自由設定されていることです。例えば、オーストラリアドルを定期預金する場合、 最初に、豪州大手銀行東京支店Aに一定額(通常3000万円以上)を1年から2年預けます。その時、新規口座開設ということでキャンペーン金利(2~3%)が提示されます。 満期が来てそのまま更新してしまうと、本来の1%程度の金利になってしまいます。その時、満期直前に、別の1行に口座を開設し、満期預金を送金して新規に預けると、 そこでキャンペーン金利を得ることが出来ます。 このように、満期直前に更新しないことを預入中の銀行に通知し、他の銀行に満期時の送金を依頼しておくことで、 (現状では)繰り返しキャンペーン金利を受けられる裏技があります。但し、外国銀行にはペイオフの適用がありませんので、その点をご留意のうえご検討下さい。